Ce papier, un peu technique, s’adresse à ceux qui veulent comprendre un peu mieux les fondamentaux théoriques ou pratiques qui sous-tendent mon approche des marchés financiers.

Commençons par une évidence : dans les marchés financiers, l’investisseur ne peut acquérir que deux choses

- Un contrat , c’est à -dire une obligation étatique, une reconnaissance de dette , une option d’achat ou de vente, etc.

- Une part de propriété, c’est-à-dire une action, un kilo d’or, un appartement…

Pour ce papier, je vais me concentrer sur les actifs cotés dans les marchés financiers, actions , obligations, or.

La rentabilité de la propriété est plus élevée sur le long terme que la rentabilité des contrats, puisque les actions permettent de participer à la croissance de l’économie à long terme alors que les contrats ne le font pas.

Et donc, sur le long terme (encore une fois), dans un pays normalement géré, les actions font mieux que les obligations (voir le dernier graphique). Mais le prix de ces actions tend à être beaucoup plus volatilque le prix des obligations ,c’est-à-dire que de temps en temps, on peut se ramasser une énorme gamelle sur les actions.

Et donc le but de la gestion de portefeuille est d’essayer d’avoir une rentabilité aussi proche que possible de celle des actions en limitant au maximum la volatilité du portefeuille dans les périodes dangereuses

Première question donc : quand les actions se cassent-elles la figure ?

Les actions sur le long terme voient leurs cours indexés sur les profits réalisées par les sociétés sous-jacentes et ces profits sont escomptés par les investisseurs avec un taux d’intérêt qui n’est que le prix du temps.

C’est-à-dire que les actions baissent quand les profits des sociétés baissent et/ou quand le prix du temps, les taux d’intérêts , montent. Dans une période normale, les taux d’intérêts ne peuvent monter durablement au-delà du taux de croissance.

Dans une période inflationniste, ils peuvent monter quasiment à l’infini . Et donc, dans une telle période, l’incertitude sur le cout du temps augmente énormément, et les multiples cours bénéfices (PE ) BAISSENT structurellement.

Logiquement, si l’inflation accélère et/ou si les profits déclinent, il est bon d’introduire des actifs anti fragiles dans son portefeuille pour passer le mieux possible les périodes de volatilité à la baisse dans les marchés.

Et ces actifs montent quand l’incertitude augmente, et c’est pour cette raison qu’ils sont appelés « anti fragiles ».

C’est ce que j’ai fait dans le portefeuille IDL puisque je pensais qu’une nouvelle vague inflationniste était inévitable et pour l’instant je suis satisfait des résultats.

L’embêtant est que je vois maintenant arriver une récession qui va faire plonger les économies, et donc les profits des sociétés, mais qui va sans doute aussi faire baisser l’inflation.

L’arrivée d’une récession accompagnée d’une baisse probable de l’inflation vont-elles m’amener à changer la structure du portefeuille de l’IDL ?

Voilà ce que nous allons examiner aujourd‘hui.

Commençons par l’arrivée prochaine d’une récession.

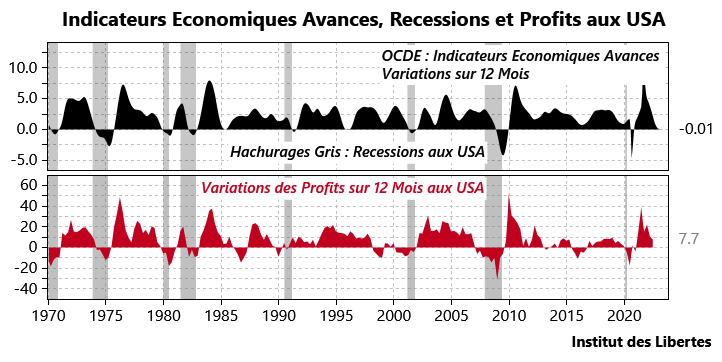

Je vais utiliser la variation sur 12 mois des indicateurs avancés de l’OCDE pour les USA, qui sont publiés chaque mois pour chaque pays.

Voici le graphique.

Les récessions sont représentées par les périodes hachurées grises, tandis que la variation annuelle des indicateurs avancés est représentée par les barres noires en haut.

Chacun peut voir que quand cette variation est devenue négative par le passé entre trois et six mois plus tard, une récession a eu lieu.

La variation des indicateurs est devenue négative le mois dernier, et donc une récession devrait avoir lieu aux USA dans les mois qui viennent

Ce qui m’amène au graphique du bas.

Les barres rouges représentent la variation annuelle des profits aux USA.

Dans toutes les récessions depuis 1970, nous avons eu une baisse des profits. Les profits sont encore en hausse d’une année sur l’autre de 7. 7 pour cent.

Il est tout à fait légitime d’attendre une baisse des profits dans les mois qui viennent puisqu’ils ont toujours baissé dans une récession.

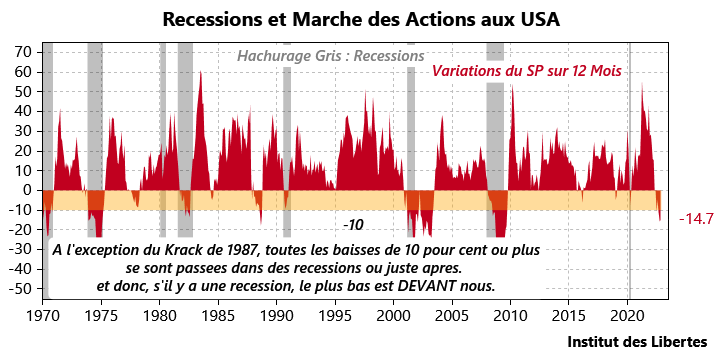

Ce qui m’amène à la troisième question : comment les marchés réagissent-ils quand une récession, c’est-à-dire une baisse des profits, se profile à l’horizon ?

Voici la réponse.

Les plus bas sur les marchés des actions sont toujours atteints pendant une récession et donc, comme je l’ai déjà mentionné, comme la récession est devant nous, il est légitime de dire que les plus bas du marché sont encore devant nous.

Qu’est que cela veut dire en termes de construction de portefeuille ?

Une chose toute simple.

Quand on gère un portefeuille actions, il y des moments ou l’on doit sortir couvert et ces périodes sont celles où l’on peut craindre soit une hausse de l’inflation soit une récession.

Dans ces périodes-là, il est bon de ne mettre que cinquante pour cent en actions et cinquante pour cent en positions anti fragiles qui auront tendance à monter quand les marchés se casseront la figure.

Ou pour faire plus simple, il y a des moments où il faut gagner de l’argent, c’est-à-dire conduire le pied au plancher en ayant cent pour cent en actions, et d’autres où il faut essayer de ne pas en perdre et où il est bon de gérer pour ne pas perdre.

Depuis le début de 2018 environ, d’après moi nous avons été dans une période ou il fallait essayer de ne pas perdre. Et donc, j’ai recommandé d’avoir des actifs anti fragiles dans le portefeuille.

Mais il faut se souvenir que se protéger tout le temps peut coûter cher.

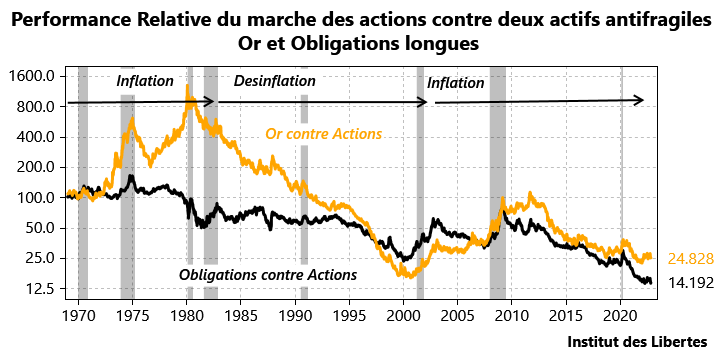

Que le lecteur veuille bien considérer le graphique suivant .

La ligne jaune représente le ratio entre l’or et le S&P.

La ligne noire représente le ratio entre le marché obligataire US à 10 ans et le S&P.

- Chacun peut voir que les actifs anti fragiles montent contre le marche des actions pendant les recessions (courbes jaunes et noires montant) quand le graphique est hachuré en gris.

- Chacun peut voir aussi que les actions font beaucoup mieux sur le long terme que les obligations ou que l’or.

Ce qui veut dire qu’il faudra sans doute vendre l’or et les obligations dans quelques mois, au moment où tout le monde vous dira de les acheter.

A mon avis, étant d’un caractère craintif, je recommanderai de le faire petit à petit et de passer de cinquante, àsoixante , à soixante-dix en actions , et ainsi de suite.

Mais la prochaine grande décision sera de liquider la protection au moment même où l’on comprend pourquoi on en avait besoin et cette décision devra sans doute être prise quelque part à partir de l’été ou de l’automne 2023.

Voilà qui va être dur, très dur.

Mais c’est dans ces moments qu’il faut se souvenir de la blague de Warren Buffet :

‘’ C’est curieux , les actions sont les seules choses dont les gens veulent de moins en moins quand leurs prix baissent.

Pour moi, c’est l’inverse qui me paraitrait logique »