J’avais, il y a quelques années un professeur de ski que j’aimais beaucoup, un vrai entrepreneur, savoyard, grognon et taciturne et qui se reconnaitra dans ces lignes. Quand l’un ou l’autre de nous se cassait la figure, il disait toujours « Et voilà !». Et nous riions tous beaucoup, sauf celui qui était tombé, bien sûr. Il me semble que nous sommes en train d’arriver dans les économies et les marchés à un moment « Et voilà !» Que le lecteur en juge.

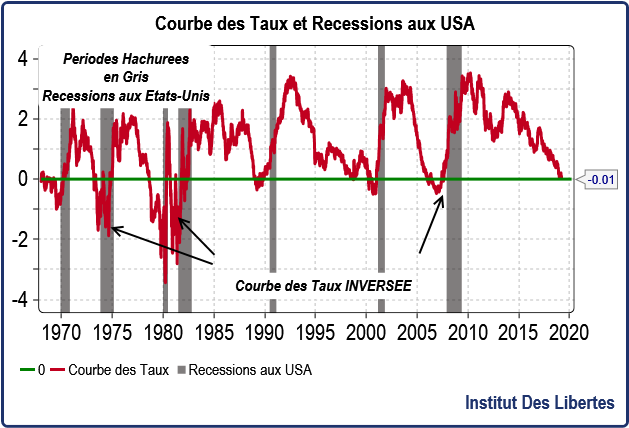

La courbe des taux aux USA est en train de s’inverser. Pour ceux qui veulent une explication, il leur suffit de taper la formule ci-dessous dans leur moteur de recherche et ils trouveront l’explication de ce que cette phrase sibylline veut dire. Il s’agit d’une vidéo de 10 minutes que j’ai enregistrée pour Sicavonline il y a quelques mois, justement sur la courbe des taux.

https://www.youtube.com/watch?v=YzAWUp4MnvU

Pour ceux qui seraient trop paresseux, cela veut simplement dire que, dans le système économique américain, la rentabilité du capital investi est en train de passer en dessous du coût du capital, et donc que tous ceux qui ont emprunté en dollar (et Dieu sait s’il y en a eu depuis 10 ans) vont vers des jours difficiles… Ajoutons que les rendements sur les obligations longues aux USA, en Allemagne, en Grande-Bretagne, etc… se cassent la figure, ce qui est un signe que la croissance économique est en train de s’effondrer, que les cours des banques plongent un peu partout, que la Turquie a l’air de vouloir partir à nouveau vers le Sud et que la banque centrale US vient de faire un très beau demi-tour sur l’autoroute pour aller à contre-sens de ce qu’elle recommandait il y a deux mois et nous voilà renseignés : des économies sont en train de rentrer en récession ici et là. Beaucoup de signes inquiétants donc…

Revenons à la courbe des taux.

TOUTES les inversions de la courbe des taux ont précédé (causé ?) une récession aux USA comme le montre le graphique suivant :

La ligne rouge est simplement la différence arithmétique entre les taux d’intérêts sur la dette à 10 ans du gouvernement américain et les taux d’intérêts sur les bons du trésor à 3 mois du même gouvernement. Aujourd’hui, et pour la première fois depuis 2007, le 3 mois est au-dessus du 10 ans, la courbe des taux est donc inversée, ce qui a toujours précédé une récession de 6 à 12 mois. Et comme l’Europe, et en particulier l’Europe de l’Euro, est déjà en récession, voila qui annonce une année 2019 …difficile et qui devrait être marquée par de nombreux « et voilà ! » financiers, qui eux, ne feront rire personne.

Nous rentrons donc dans une période économique qui devrait être intéressante au sens chinois du terme : quand un chinois vous veut du mal, il vous souhaite de vivre pendant une période intéressante… Pas grave, va me dire le lecteur quelque peu philosophe, les récessions font partie du système capitaliste, et après une bonne purge, tout le monde se sentira beaucoup mieux. C’est tout à fait vrai, mais il y a une légère différence entre cette récession qui s’annonce et les récessions précédentes : les autorités, aussi bien budgétaires que monétaires aux Etats-Unis et surtout dans l’Europe de l’euro, n’ont ni munition ni marge de manœuvre pour absorber le choc.

Faisons un petit tour de piste région par région des moyens que les gouvernements où les banques centrales pourraient employer pour limiter la casse, en commençant par ceux qui paraissent les plus mal partis et en terminant par ceux qui devraient passer l’obstacle sans trop de mal.

Bien entendu, ceux qui sont dans la plus mauvaise situation sont les pays de la zone euro.

Pour sauver l’euro, les autorités européennes ont d’abord sacrifié les pays de l’Europe du Sud, puis détruit les systèmes bancaires en mettant les taux d’intérêts à zéro, et ça, c’est déjà fait. Mais les taux zéro après 10 ans environ, c’est dire vers 2022, auront aussi détruit toute l’industrie de l’épargne longue en Europe (fonds de pension, assurances etc…). Sans épargne, plus d’investissement, et sans investissement, plus de croissance, et le chômage et les déficits budgétaires vont exploser. Les pays les plus vulnérables, France ou Italie, ont déjà des déficits budgétaires importants et des dettes monstrueuses et, coincés par l’euro, ne peuvent les augmenter. Mais la France, contrairement à l’Italie, a un déficit primaire de son budget et un déficit de ses comptes courants, et le pays est gouvernée par le Président sans doute le plus impopulaire de la Ve République. Et l’on songe à la phrase de l’Ecclésiaste : « Malheur à la Ville dont le Prince est un enfant ». C’est en France donc que la situation devrait être la plus explosive, tant l’incompréhension est totale entre un peuple qui souffre et des dirigeants qui ont parié sur la construction européenne, qui est en train de s’écrouler, et qui n’ont pas de plan B.

L’Allemagne, quant à elle, a tout misé sur l’industrie automobile, au moment même où la demande de voitures va baisser de façon structurelle dans le monde entier, et rentre donc dans une récession qui pourrait être très sévère. Les Teutons ne se portent donc guère mieux que nous et en plus ils ont une démographie effrayante. Tout ce petit monde a des excédents commerciaux considérables qui vont disparaitre avec la Grande-Bretagne qui essaye non sans mal de sortir de ce bateau qui coule, et dont on voit mal, compte tenu de la façon dont elle a été traitée par Bruxelles, pourquoi elle devrait venir en aide à tous ces bras cassés.

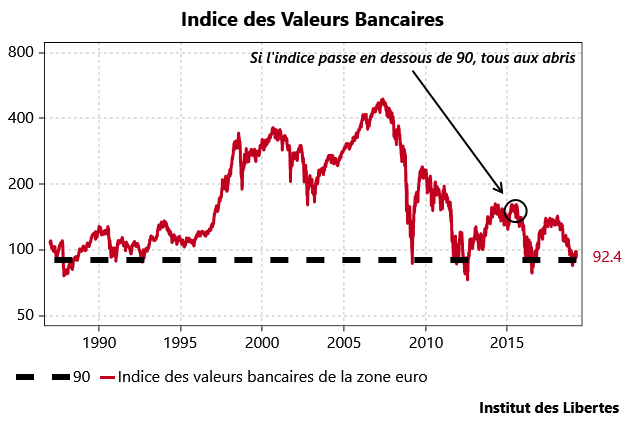

Conclusion : encore une fois, l’Europe de l’euro a été l’endroit où le maximum de bêtises a été fait. Ne garder ni cash ni obligations en euros. Une crise politique et monétaire d’envergure est à peu près certaine dans les mois qui viennent. L’indice des valeurs bancaires me préviendra s’il passe en dessous de 90.

Vient ensuite l’Europe ex euro ; Suisse, Suède, Norvège, Grande-Bretagne, Pologne etc… En général, ces pays ont des budgets en équilibre ou excédentaires, des comptes extérieurs satisfaisants, des monnaies sous-évaluées et qui peuvent flotter librement, des systèmes bancaires en ordre de marche… S’il y a un drame dans la zone euro, ils souffriront mais beaucoup moins que les pays de la zone euro. Pour ceux qui DOIVENT garder des positions obligataires ou du cash en Europe, autant avoir ses obligations et son cash dans ces pays.

Viennent les USA : La Fed a une petite marge de manœuvre pour baisser les taux , les déficits budgétaires par contre sont déjà immenses Si l’Euro saute, le dollar US va beaucoup monter. Les obligations outre- atlantique sont chères, les actions aussi, la courbe des taux s’inverse… le moment du cash en dollar est arrivé. Pas la peine d’avoir des obligations ou des actions aux Etats-Unis, autant n’avoir que du cash et attendre pour le réinvestir.

Ensuite nous arrivons à l’or : il n’y a pas vraiment de risque inflationniste aux USA ni ailleurs, mais le risque d’une crise financière est loin d’être nul. Je serai dans la zone euro, je mettrai bien 10 % à 15 % de mes actifs dans le métal jaune, pour jouer la panique financière qui ne manquera pas d’arriver au pire moment pour l’Europe, c’est-à-dire vers fin mai. Si j’y connaissais quelque chose, j’achèterais bien des mines d’or.

Venons-en aux Pays d’Asie qui ont eux des marges de manœuvre normales. Comme je ne cesse de le dire depuis des mois, je mettrai autant d’argent que je le peux en obligations chinoises, indiennes, etc…Et mes actions auraient toutes un biais asiatique, mais j’aurais 40 % d’actions tout au plus dans mon portefeuille.

Un mot de géopolitique pour finir. Ce n’est pas ce que je souhaite, ce que je souhaite n’a aucune importance. Si l’Europe de l’Ouest connait une grave crise économique, la Russie va apparaitre comme gagnante et Poutine comme un grand homme. Acheter des obligations russes me parait être une très bonne idée, surtout avec la Turquie qui va s’effondrer et qui va cesser d’embêter tout le monde au proche Orient.

Dans le fond, les épargnants français devraient se coller en emprunts russes, comme leurs arrières grands parents.

Ça devrait mieux marcher cette fois ci.