Le moins que l’on puisse dire est que je ne suis pas un perdreau de l’année. J’ai commencé dans ce métier en février 1971, c’est dire si j’ai vu, entendu (et proféré moi-même) des imbécillités innombrables sur ce qu’était l’économie. Finalement, au bout de tout ce temps-là, je suis arrivé à la conclusion qu’après tout l’économie n’était que de l’énergie transformée.

Je m’explique. Rien ne se fait, rien ne se vend qui ne consomme de l’énergie. Puisque tout part de l’énergie, la grande question est donc : l’énergie est elle suffisamment abondante et bon marché pour que les différents produits qui en sortent le fassent de façon rentable, ou pas ?

Si la rentabilité de la transformation de l’énergie en produits est satisfaisante, alors tout va bien, et nous nous trouvons dans une période de croissance sans inflation où les marchés financiers vont monter de façon régulière.

Si cela n’est pas le cas, il faudra que le prix de la plupart des produits grimpe pour qu’ils couvrent leurs coûts énergétiques. Certaines entreprises ne pourront pas le faire et devront disparaître, et dans ce cas, nous aurons à la fois une hausse de l’inflation et une croissance de l’économie faible voir négative.

Et c’est là ou il me faut expliquer une réalité que peu de gens prennent en compte. La production d’énergie requiert des investissements immenses, fort coûteux, et qui prennent un temps fou à se mettre en place. Le cycle énergétique est donc profondément différent du cycle économique.

Que le lecteur me permette à ce point du raisonnement de décrire le cycle énergétique. Partons d’une période pendant laquelle l’énergie est « bon marché ». Si l’énergie n’est pas chère, cela veut dire que la rentabilité du capital investi dans ce domaine est inférieure à ce qu’elle est dans la production des biens qui s’en servent. Dans ce cas-là, il vaut mieux être consommateur d’énergie que producteur d’énergie, et donc les nouveaux investissements pour trouver du pétrole, du gaz ou bâtir une centrale nucléaire s’arrêtent, tandis que les cours des valeurs énergétiques stagnent ou baissent en bourse.

L’OFFRE d’énergie donc cesse d’augmenter puisque faire des investissements dans ce secteur n’est pas rentable. Mais par contre la DEMANDE ne cesse de croître, puisque transformer de l’énergie en produits est rentable. Et cet état de fait peut durer de dix à vingt ans… Arrive cependant TOUJOURS un moment où la demande d’énergie passe AU-DESSUS de l’offre. Et là, quelque chose de très curieux se passe : les prix de l’énergie ne se mettent pas à monter doucement, mais littéralement explosent à la hausse, triplant ou quadruplant en quelques années, car la demande de cette matière première est « inélastique » par rapport aux prix, comme le disent les économistes. Que veulent dire ces esprits sérieux ?

Tout simplement que nul ne peut se passer d’énergie pour produire quoi que ce soit, puisqu’il n’y a pas d’alternative. Le choix est soit de payer, quel que soit le prix, soit de fermer boutique.

S’engage donc une lutte darwinienne entre tous les consommateurs de pétrole ou d’électricité pour ne pas faire faillite, ce qui implique de faire payer plus au consommateur final, d’où la vague inflationniste qui suit souvent les hausses du prix de l’énergie. Certains n’y arrivent pas et ferment leurs usines, ce qui met des tas de gens au chômage, et voilà qui ne favorise guère la hausse du pouvoir d’achat moyen et qui crée des récessions. Et c’est bien entendu à ce moment-là que les sociétés productrices d’énergie se mettent à gagner de l’argent gros comme elles et voient leurs cours exploser en bourse (d’où leur remarquable popularité). Et du coup, elles se mettent à investir massivement, puisque produire de l’énergie est à nouveau extrêmement rentable. Au bout de quatre ou cinq ans, les nouvelles capacités apparaissent dans le marché tandis que la demande a bien baissé, et nous nous retrouvons ramenés au problème précèdent, comme disent les matheux : l’offre passe au-dessus de la demande et nous sommes repartis pour dix à quinze ans de stabilité.

Le résultat final est que la rentabilité boursière du secteur énergétique sur chaque période de vingt ans est très supérieure à la rentabilité du reste de la bourse, mais que la distribution de cette rentabilité est très différente : les valeurs énergétiques quadruplent en très peu de temps, pour ne plus rien faire pendant les quinze années qui suivent, tandis que les autres valeurs connaissent des parcours beaucoup plus lissés. Pour faire simple, les valeurs énergétiques montent de façon discontinue, et les autres de façon continue et régulière.

Et donc, si l’on est gérant, il ne faut pas avoir de valeurs énergétiques les trois quarts du temps pour n’avoir que ça le quart du temps, ce qui n’est guère facile dans la pratique et amène à se poser deux questions :

- D’où va venir l’augmentation de la demande, préalable nécessaire à la hausse des prix.

- Comment puis-je suivre la situation et savoir à quel moment je dois passer des secteurs qui consomment de l’énergie à ceux qui en produisent ?

Commençons par la première question : d’où va venir l’augmentation de la demande dans les prochaines années ?

Réponse : des nouvelles technologies : l’émergence d’internet et de tout ce qui s’y rattache (stockage de données, ventes en ligne, objets connectés, etc.) amène à une formidable croissance de la demande d’électricité dans le monde entier, et cette hausse de la demande ne fait que commencer.

- Si l’internet était un pays, ce pays serait aujourd’hui le troisième consommateur d’électricité après les États-Unis et la Chine.

- Cette demande double tous les quatre ans.

- En 2030, la demande d’électricité pour ce secteur sera égale à la demande mondiale d’électricité en… 2008.

- Et je ne parle pas de la conversion à l’électricité des voitures.

Voilà qui nous annonce une remarquable pénurie d’électricité à un horizon pas trop lointain.

Et cette pénurie devrait être aggravée par le fait que dans toutes nos démocraties, nous élisons des écologistes qui n’ont qu’une idée, freiner et empêcher la production d’énergie, et nous faire marcher pieds nus dans la neige couverts de robes de bure marron qui seront tissées à la main par nos femmes qui retrouveront enfin un emploi. (Achetez la Russie et la Chine).

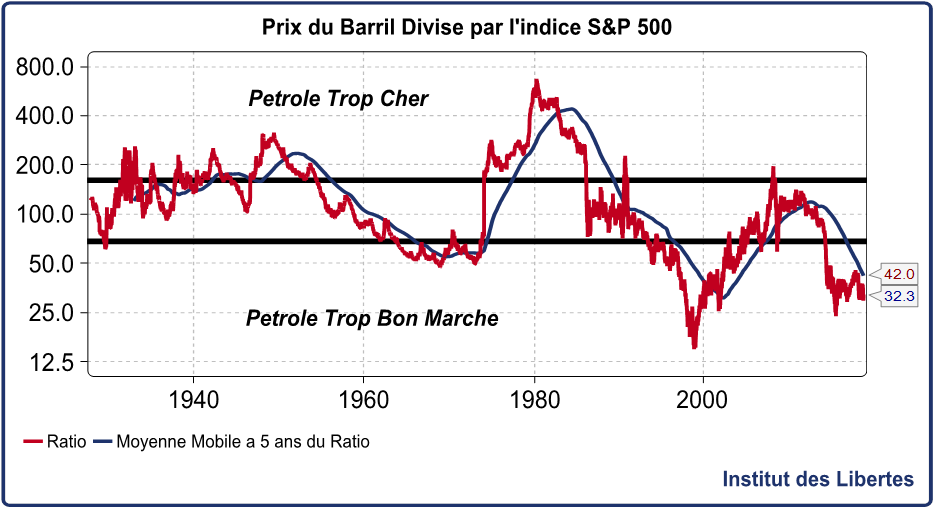

Première conclusion donc : la prochaine crise de sous capacité énergétique ne saurait trop tarder. Ce qui m’amène à la deuxième question : comment suivre l’évolution de la situation au jour le jour, pour être prêt au moment du basculement ? Très simple. Il suffit de faire le rapport entre le cours du baril de pétrole et le S& P 500, l’indice des valeurs américaines, Voici ce ratio, base 100 en 1988.

Ce ratio revient toujours à la moyenne, aux alentours de 100. Nous sommes à 33… Nous sommes donc 67 % EN DESSOUS du niveau d’équilibre à long terme. Le pétrole est beaucoup trop bon marché pour que des recherches aient lieu. Du coup, les valeurs énergétiques sont au plus bas.

On peut donc commencer à acheter des valeurs d’énergie qui ont d’importantes réserves de gaz et de pétrole, doucement, doucement, rien ne presse. Mais comme elles rapportent de 5 % à 9 % et que les dividendes sont bien couverts, voilà qui me semble plus intelligent que de détenir des obligations françaises ou allemandes. Le jour où la ligne rouge passera au-dessus de la ligne noire (moyenne à 5 ans du même ratio), il sera très probable que le rattrapage qui va amener la ligne rouge à 200 ou au-dessus a commencé. Dans ce cas-là, il faudra vendre les actions consommatrices d’énergie et se précipiter sur les valeurs énergétiques, et faire des moyennes en hausse.

Nous n’y sommes pas encore, mais surveiller ce ratio me semble être une bonne idée.

En conclusion, j’aimerais rappeler que les banques centrales peuvent faire beaucoup de choses pour fausser les prix et qu’elles ne s’en privent pas.

Mais elles ne peuvent pas produire du pétrole…

Et donc les périodes de hausse du prix de l’énergie sont toujours inflationnistes, sans que les banques centrales puissent y changer quoi que ce soit. Nous nous en rapprochons rapidement. Ce sera bien entendu aussi celui où les populations voudront pendre les banquiers centraux, car c’est là que les dettes de passé deviendront difficiles, voire impossibles à payer puisque les taux d’intérêt monteront sans que les banques centrales y puissent quoi que ce soit.

Les entreprises devront payer plus pour leur énergie et en même temps payer plus pour servir la dette accumulée dans le passé. Voilà qui n’augure rien de bon pour leurs profits.

Nous n’y sommes pas encore, mais, comme cela se produit à chaque fois, je ne pense pas que nous allons être “déçus en bien”, comme le disent nos amis suisses.